Enquanto traders experientes debatem estratégias sofisticadas de hedging e correlações complexas entre pares de moedas, uma realidade silenciosa persiste nos mercados forex: a maioria dos traders com contas pequenas fracassa não por falta de análise técnica ou fundamental, mas por uma gestão de risco inadequada. Como pode um trader com capital limitado navegar pelos mercados mais líquidos do mundo sem se tornar mais uma estatística de conta zerada?

A resposta está em compreender que gestão de risco em forex para contas pequenas não é apenas uma versão reduzida das estratégias utilizadas por instituições financeiras – é uma disciplina completamente diferente que requer abordagens específicas, ferramentas adaptadas e uma mentalidade fundamentalmente distinta sobre preservação de capital.

Por Que a Gestão de Risco é Crucial para Contas Pequenas

O Dilema das Contas Pequenas

Traders com contas pequenas enfrentam desafios únicos que não afetam investidores institucionais ou traders com capital substancial. Primeiro, o efeito psicológico de perdas proporcionalmente maiores cria pressão emocional que pode levar a decisões impulsivas. Segundo, a limitação de diversificação força concentração em poucas posições, aumentando o risco específico. Terceiro, a pressão por resultados rápidos incentiva overtrading e uso excessivo de alavancagem.

A Matemática Implacável das Perdas

A matemática financeira revela uma verdade inconveniente: recuperar perdas percentuais significativas torna-se exponencialmente mais difícil conforme o percentual de perda aumenta. Uma perda de 50% requer um ganho de 100% para retornar ao valor original. Para contas pequenas, isso significa que algumas perdas podem ser praticamente irreversíveis em termos de tempo e esforço necessários para recuperação.

Elementos Fundamentais da Gestão de Risco

- Preservação de Capital: Manter o capital operacional é mais importante que maximizar retornos a curto prazo

- Controle de Exposição: Limitar a quantidade de capital em risco em qualquer momento

- Consistência Operacional: Manter disciplina nas regras de entrada e saída independentemente das emoções

- Adaptabilidade: Ajustar estratégias conforme as condições de mercado e desempenho da conta

- Educação Contínua: Desenvolver conhecimento sobre correlações, volatilidade e dinâmicas de mercado

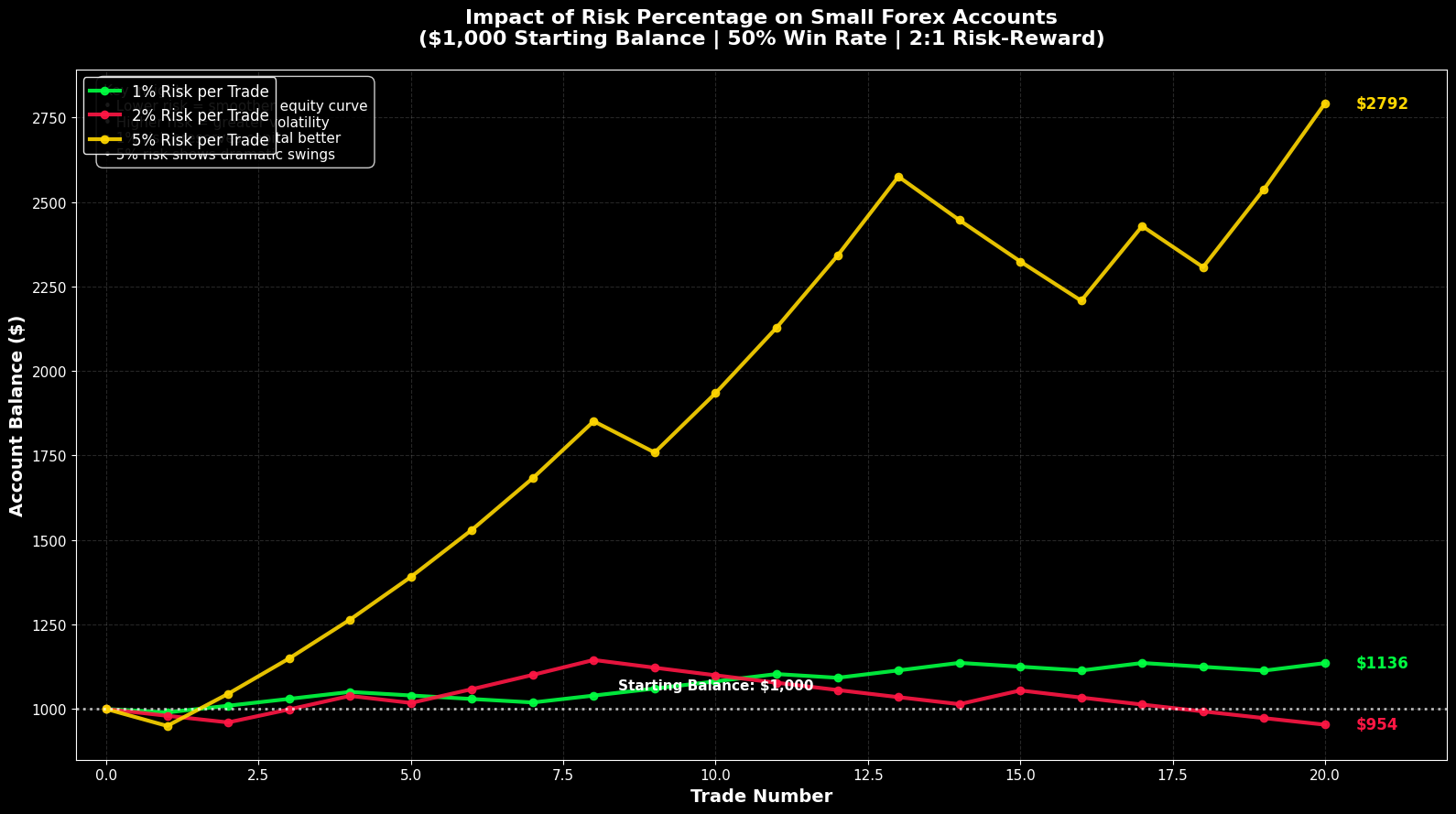

Figura 1: Impacto dos diferentes percentuais de risco na progressão de contas pequenas de forex

Estratégias Fundamentais de Gestão de Risco

A Regra dos 2%: Fundamento ou Limitação?

A regra tradicional de não arriscar mais que 2% do capital por operação tem origem na gestão de portfólios institucionais, mas sua aplicação em contas pequenas requer considerações especiais. Para uma conta de $1.000, isso significa risco máximo de $20 por operação – um valor que pode ser restritivo para estratégias que requerem stops mais amplos.

Adaptação para Contas Pequenas:

- Contas abaixo de $1.000: Considere 1% máximo por operação

- Contas entre $1.000-$5.000: 1.5-2% pode ser apropriado

- Contas acima de $5.000: A regra tradicional de 2% torna-se mais viável

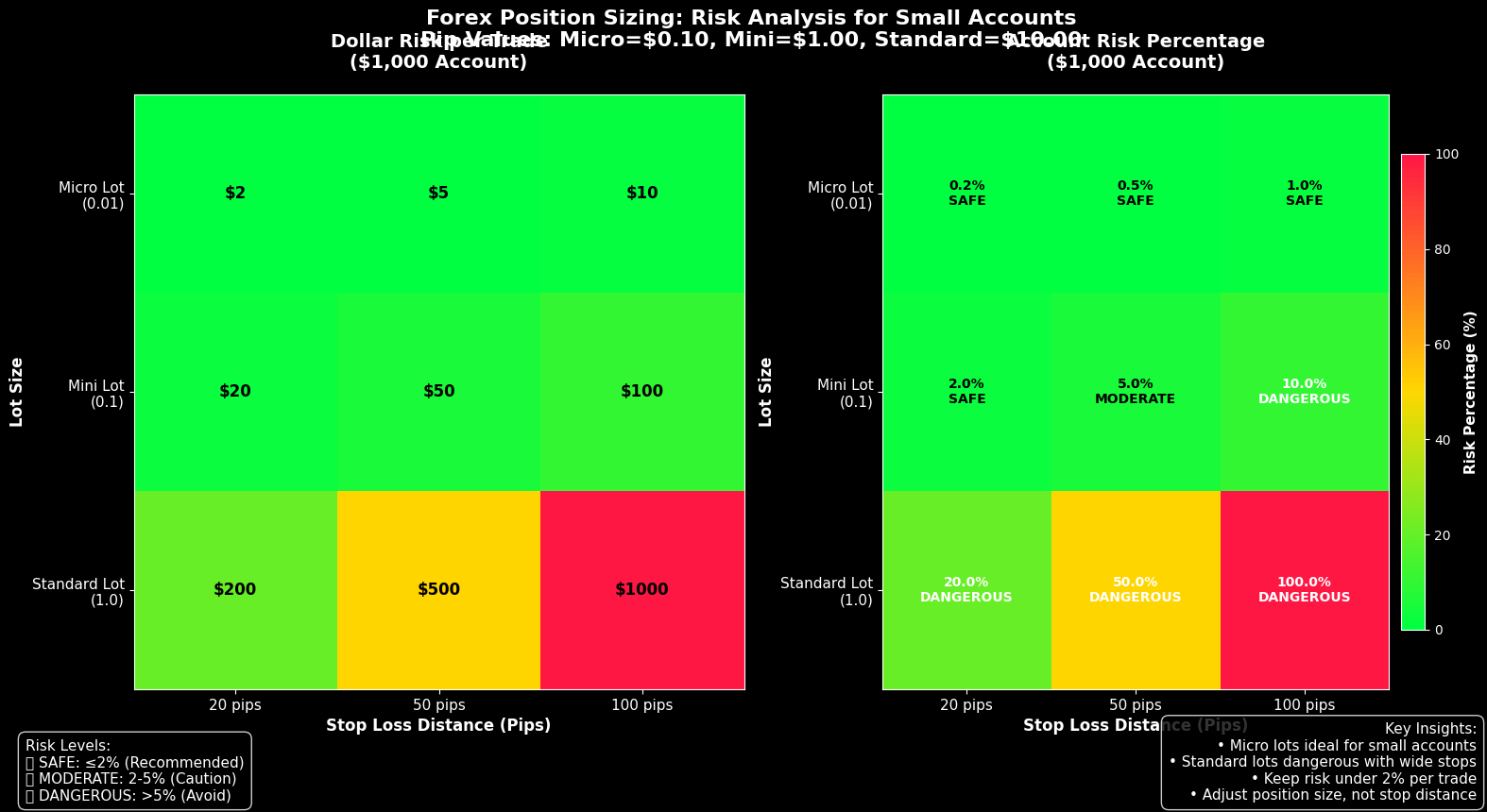

Tamanho de Posição: A Ciência por Trás dos Números

O cálculo adequado do tamanho da posição é onde muitos traders com contas pequenas cometem erros fundamentais. A fórmula básica é:

Tamanho da Posição = (Capital × Percentual de Risco) ÷ Distância do Stop Loss

Esta equação simples esconde complexidades importantes:

Considerações de Volatilidade: Pares mais voláteis requerem stops mais amplos, reduzindo automaticamente o tamanho da posição para manter o risco constante.

Correlações Entre Pares: Múltiplas posições em pares correlacionados aumentam o risco real além do calculado individualmente.

Horários de Mercado: Volatilidade varia significativamente entre sessões, afetando tanto a distância ideal do stop quanto o tamanho apropriado da posição.

Alavancagem: Ferramenta ou Armadilha?

A alavancagem em forex é simultaneamente a maior oportunidade e o maior risco para contas pequenas. Brokers oferecem alavancagem de 100:1 ou mais, permitindo que uma conta de $1.000 controle posições de $100.000. No entanto, essa capacidade pode se tornar uma armadilha mortal.

Uso Inteligente da Alavancagem:

- Nunca use alavancagem máxima disponível

- Calcule alavancagem efetiva baseada no tamanho da posição, não no que o broker oferece

- Considere alavancagem como ferramenta de eficiência de capital, não multiplicador de lucros

| Tamanho da Conta | Alavancagem Máxima Recomendada | Risco por Operação | Tamanho Médio da Posição |

|---|---|---|---|

| $500 – $1.000 | 10:1 | 1% | 0.01 lotes |

| $1.000 – $5.000 | 20:1 | 1.5% | 0.01 – 0.05 lotes |

| $5.000 – $10.000 | 30:1 | 2% | 0.05 – 0.1 lotes |

| Acima de $10.000 | 50:1 | 2% | 0.1+ lotes |

Figura 2: Análise de risco para diferentes tamanhos de posição em conta de $1.000

Tipos de Risco em Forex e Como Gerenciá-los

Risco de Mercado: Volatilidade e Liquidez

O risco de mercado em forex manifesta-se principalmente através da volatilidade dos preços. Para contas pequenas, isso significa:

Gestão da Volatilidade:

- Monitore o Average True Range (ATR) para ajustar tamanhos de posição

- Evite negociar durante anúncios de alto impacto sem preparação adequada

- Considere a volatilidade implícita em opções para antecipar movimentos

Questões de Liquidez:

Embora o mercado forex seja extremamente líquido, certas condições podem criar problemas:

- Spreads alargados durante aberturas de mercado

- Gaps de fim de semana em pares exóticos

- Volatilidade extrema durante crises econômicas

Risco de Alavancagem: O Multiplicador de Consequências

A alavancagem amplifica tanto lucros quanto perdas, criando riscos específicos para contas pequenas:

Margin Calls: Quando o patrimônio líquido cai abaixo do margin requerido, posições são fechadas automaticamente, muitas vezes nos piores momentos.

Overtrading: A facilidade de abrir posições alavancadas pode levar a excesso de operações, aumentando custos de transação e exposição ao risco.

Efeito Psicológico: Grandes flutuações no valor da conta devido à alavancagem podem levar a decisões emocionais prejudiciais.

Risco Operacional: Falhas Tecnológicas e Humanas

Para traders com contas pequenas, riscos operacionais podem ser devastadores:

Riscos Tecnológicos:

- Falhas de conexão durante operações críticas

- Bugs em plataformas de trading

- Problemas com brokers ou provedores de liquidez

Riscos Humanos:

- Erros de entrada de ordens

- Esquecimento de fechar posições

- Decisões impulsivas baseadas em emoções

Estratégias Avançadas de Gestão de Risco

Estratégia de Correlação: Diversificação Inteligente

Mesmo com capital limitado, é possível implementar diversificação através do entendimento de correlações entre pares de moedas:

Correlações Positivas Fortes:

- EUR/USD e GBP/USD frequentemente movem-se na mesma direção

- AUD/USD e NZD/USD têm correlação positiva significativa

- USD/CHF e USD/JPY muitas vezes seguem padrões similares

Correlações Negativas:

- EUR/USD e USD/CHF historicamente têm correlação negativa

- Commodities currencies (AUD, NZD, CAD) versus USD durante risk-off

Gestão de Drawdown: Proteção contra Sequências Perdedoras

Drawdown é a redução percentual do pico ao vale do valor da conta. Para contas pequenas, controlar drawdowns é crucial:

Estratégias de Controle de Drawdown:

- Redução Progressiva: Reduza o tamanho das posições após perdas consecutivas

- Pausa Operacional: Pare de operar após atingir um drawdown pré-definido

- Revisão de Estratégia: Analise e ajuste métodos após períodos de perdas

Sistema de Stop Loss Dinâmico

Stops tradicionais podem ser inadequados para contas pequenas. Sistemas dinâmicos adaptam-se às condições de mercado:

Trailing Stops Baseados em ATR:

- Ajuste a distância do stop baseado na volatilidade atual

- Mantenha stops proporcionais ao movimento típico do par

- Evite stops muito apertados em mercados voláteis

Stops Baseados em Tempo:

- Feche posições após período pré-determinado sem progresso

- Especialmente útil em operações de curto prazo

- Reduz exposição a reversões inesperadas

Psicologia da Gestão de Risco em Contas Pequenas

O Peso das Expectativas

Traders com contas pequenas frequentemente carregam expectativas irreais sobre retornos. A pressão para “fazer a conta crescer rapidamente” leva a comportamentos de alto risco:

Expectativas Realistas:

- Retornos mensais de 5-10% são excelentes para contas pequenas

- Preservação de capital é mais importante que crescimento rápido

- Consistência supera performance excepcional esporádica

Gerenciamento Emocional

As emoções intensificam-se quando o capital é limitado. Cada perda representa uma porcentagem significativa dos recursos disponíveis:

Estratégias de Controle Emocional:

- Defina regras claras antes de entrar no mercado

- Use alarmes e alertas para reduzir tempo de monitoramento

- Mantenha um diário de trading para identificar padrões emocionais

Fear of Missing Out (FOMO)

A sensação de estar perdendo oportunidades é particularmente intensa para contas pequenas:

Combatendo o FOMO:

- Lembre-se que o mercado oferece oportunidades diariamente

- Foque na qualidade das operações, não na quantidade

- Desenvolva paciência como competência comercial

Ferramentas e Recursos para Gestão de Risco

Calculadoras de Risco

Ferramentas automáticas podem eliminar erros de cálculo:

Recursos Essenciais:

- Calculadoras de tamanho de posição

- Calculadoras de pip value

- Simuladores de cenários de risco

Plataformas de Trading

Escolha plataformas que ofereçam:

- Alertas automáticos de margem

- Ferramentas de gestão de risco integradas

- Histórico detalhado de operações

Recursos Educacionais

Investimento em educação é crucial:

- Webinars sobre gestão de risco

- Livros especializados em forex

- Mentoria ou coaching personalizado

Erros Comuns e Como Evitá-los

Overtrading: A Armadilha da Atividade Constante

Traders com contas pequenas frequentemente acreditam que mais operações significam mais oportunidades de lucro. Na realidade, overtrading é uma das principais causas de falha:

Sinais de Overtrading:

- Múltiplas operações por dia sem razão estratégica clara

- Operações baseadas em tédio ou ansiedade

- Abertura de posições apenas para “estar no mercado”

Soluções:

- Estabeleça um número máximo de operações por dia/semana

- Defina critérios específicos para entrada em operações

- Mantenha outras atividades para evitar obsessão com o mercado

Revenge Trading: Perseguindo Perdas

Após uma perda significativa, a tentação de “recuperar” através de operações maiores ou mais arriscadas é intensa:

Características do Revenge Trading:

- Aumento do tamanho da posição após perdas

- Abandono de estratégias testadas

- Operações impulsivas para recuperar perdas rapidamente

Prevenção:

- Estabeleça regras sobre o que fazer após perdas

- Implemente pausas obrigatórias após sequências perdedoras

- Mantenha foco em objetivos de longo prazo

Subestimação de Custos

Spreads, swaps e comissões podem erodir contas pequenas rapidamente:

Custos Ocultos:

- Spreads alargados durante baixa liquidez

- Swaps negativos em posições mantidas overnight

- Comissões que parecem pequenas mas se acumulam

Gestão de Custos:

- Escolha brokers com spreads competitivos

- Considere custos de swap em estratégias de longo prazo

- Monitore custos totais como percentual da conta

Estratégias Específicas para Diferentes Tamanhos de Conta

Contas Micro ($100-$500)

Características:

- Extremamente limitadas em termos de flexibilidade

- Cada operação representa percentual significativo do capital

- Alavancagem deve ser mínima

Estratégias Recomendadas:

- Foque em micro lotes (0.01)

- Maximum 1% de risco por operação

- Priorize pares com spreads baixos

- Evite estratégias que requerem stops amplos

Contas Pequenas ($500-$2,000)

Características:

- Alguma flexibilidade para diversificação básica

- Possibilidade de estratégias mais sofisticadas

- Ainda vulneráveis a drawdowns significativos

Estratégias Recomendadas:

- Combine micro e mini lotes conforme necessário

- Risco máximo de 1.5% por operação

- Considere correlações entre pares

- Implemente trailing stops dinâmicos

Contas Médias ($2,000-$10,000)

Características:

- Flexibilidade substancial para diversificação

- Capacidade de sobreviver a sequências perdedoras

- Oportunidade para estratégias mais complexas

Estratégias Recomendadas:

- Use mini lotes como padrão

- Risco de até 2% por operação

- Diversifique entre 2-3 pares simultaneamente

- Implemente gestão ativa de portfólio

Desenvolvendo um Plano de Gestão de Risco Personalizado

Avaliação Pessoal

Antes de desenvolver qualquer estratégia, faça uma avaliação honesta:

Questões Fundamentais:

- Qual seu verdadeiro tolerance ao risco?

- Quanto pode perder sem afetar sua vida pessoal?

- Quais são seus objetivos realistas de retorno?

- Quanto tempo pode dedicar ao trading?

Criação de Regras Específicas

Desenvolva regras claras e específicas:

Regras de Entrada:

- Critérios específicos para abertura de posições

- Horários permitidos para trading

- Condições de mercado necessárias

Regras de Saída:

- Níveis de stop loss e take profit

- Condições para fechamento manual

- Critérios para manutenção de posições

Regras de Gestão:

- Tamanho máximo de posição por operação

- Número máximo de operações simultâneas

- Procedimentos para sequências perdedoras

Monitoramento e Ajustes

Um plano eficaz requer monitoramento constante:

Métricas Essenciais:

- Retorno sobre investimento (ROI)

- Drawdown máximo

- Ratio de Sharpe

- Percentage de operações vencedoras

Frequência de Revisão:

- Revisão semanal de performance

- Ajustes mensais nas estratégias

- Avaliação trimestral completa do plano

Considerações Regulatórias e Seleção de Brokers

Regulamentação e Proteção

Para contas pequenas, escolher brokers regulamentados é crucial:

Reguladores Respeitados:

- Financial Conduct Authority (FCA) – Reino Unido

- Commodity Futures Trading Commission (CFTC) – EUA

- Australian Securities and Investments Commission (ASIC) – Austrália

- Cyprus Securities and Exchange Commission (CySEC) – Chipre

Critérios de Seleção de Brokers

Fatores Essenciais:

- Spreads competitivos

- Execução rápida e confiável

- Plataformas estáveis

- Suporte ao cliente responsivo

- Depósito mínimo apropriado

Fatores Específicos para Contas Pequenas:

- Disponibilidade de micro lotes

- Ausência de comissões excessivas

- Ferramentas de gestão de risco integradas

- Recursos educacionais gratuitos

Casos de Estudo: Sucessos e Fracassos

Caso de Sucesso: Crescimento Sustentável

Perfil do Trader:

- Conta inicial: $1,000

- Estratégia: Swing trading em EUR/USD

- Risco por operação: 1.5%

- Período: 12 meses

Resultados:

- Retorno anual: 67%

- Drawdown máximo: 8%

- Consistency: 23 meses consecutivos positivos

Fatores de Sucesso:

- Disciplina rigorosa na gestão de risco

- Foco em qualidade sobre quantidade

- Educação contínua e adaptação

Caso de Fracasso: Overtrading e Revenge Trading

Perfil do Trader:

- Conta inicial: $2,000

- Estratégia: Scalping em múltiplos pares

- Risco por operação: 5-10%

- Período: 3 meses

Resultados:

- Perda total da conta

- Drawdown máximo: 100%

- Último mês: -78%

Fatores de Fracasso:

- Ausência de plano de gestão de risco

- Emocionalidade nas decisões

- Expectativas irreais de retorno

Tendências Futuras na Gestão de Risco

Inteligência Artificial e Machine Learning

A tecnologia está transformando a gestão de risco:

Aplicações Emergentes:

- Análise preditiva de volatilidade

- Detecção automática de padrões de risco

- Ajuste dinâmico de parâmetros

Regulamentação Evolutiva

Mudanças regulatórias afetam traders com contas pequenas:

Tendências Regulatórias:

- Maior proteção para traders retail

- Limitações mais rigorosas na alavancagem

- Transparência aumentada nos custos

Conclusão: O Caminho para o Sucesso Sustentável

A gestão de risco em forex para contas pequenas não é apenas uma questão técnica – é uma filosofia que permeia todas as decisões de trading. Traders bem-sucedidos com capital limitado compreendem que preservar o que têm é mais importante que maximizar ganhos potenciais. Eles desenvolvem sistemas robustos, mantêm disciplina emocional e tratam cada operação como parte de um processo estatístico de longo prazo.

O mercado forex oferece oportunidades extraordinárias para traders com contas pequenas, mas apenas para aqueles que abraçam a gestão de risco como competência fundamental. A diferença entre traders que crescem suas contas consistentemente e aqueles que as perdem rapidamente não está na habilidade de análise ou na sorte – está na capacidade de gerenciar risco de forma inteligente e disciplinada.

Lembre-se: no trading, você pode estar errado sobre a direção do mercado e ainda assim ter sucesso, mas se estiver errado sobre gestão de risco, o fracasso é apenas uma questão de tempo. A jornada para o sucesso sustentável em forex começa com o respeito pelo risco e a construção de um sistema que possa sobreviver e prosperar independentemente das condições de mercado.

A maestria em gestão de risco para contas pequenas não é um destino, mas uma jornada contínua de aprendizado, adaptação e refinamento. Cada operação é uma oportunidade de aplicar princípios sólidos, cada perda é uma lição valiosa, e cada vitória é uma confirmação de que disciplina e paciência superam impulsividade e ganância.

Perguntas Frequentes

1. Qual é o tamanho mínimo de conta recomendado para começar no forex?

Embora seja possível começar com $100, uma conta de $500-$1,000 oferece mais flexibilidade para implementar estratégias de gestão de risco adequadas. Contas menores ficam excessivamente limitadas em termos de tamanho de posição e capacidade de diversificação.

2. Como calcular o tamanho ideal da posição para minha conta pequena?

Use a fórmula: Tamanho da Posição = (Capital da Conta × Percentual de Risco) ÷ Distância do Stop Loss. Para contas pequenas, mantenha o percentual de risco entre 1-2% e sempre calcule com base no valor em dólares do pip para o par específico.

3. É possível diversificar adequadamente com uma conta pequena?

Sim, mas requer estratégia inteligente. Foque em 2-3 pares com baixa correlação, use micro lotes para distribuir risco, e considere diversificação temporal (diferentes timeframes) ao invés de múltiplas posições simultâneas.

4. Qual alavancagem é segura para contas pequenas?

Para contas abaixo de $1,000, limite-se a 10:1. Entre $1,000-$5,000, máximo 20:1. Lembre-se que alavancagem efetiva (baseada no tamanho da posição) é mais importante que alavancagem oferecida pelo broker.

5. Como lidar com sequências de perdas em contas pequenas?

Implemente uma estratégia de redução progressiva: reduza o tamanho da posição após 2-3 perdas consecutivas, faça uma pausa operacional após 4-5 perdas seguidas, e nunca tente recuperar perdas com operações maiores ou mais arriscadas.

Economista e trader veterano especializado em ativos digitais, forex e derivativos. Com mais de 12 anos de experiência, compartilha análises e estratégias práticas para traders que levam o mercado a sério.

Este conteúdo é exclusivamente para fins educacionais e informativos. As informações apresentadas não constituem aconselhamento financeiro, recomendação de investimento ou garantia de retorno. Investimentos em criptomoedas, opções binárias, Forex, ações e outros ativos financeiros envolvem riscos elevados e podem resultar na perda total do capital investido. Sempre faça sua própria pesquisa (DYOR) e consulte um profissional financeiro qualificado antes de tomar qualquer decisão de investimento. Sua responsabilidade financeira começa com informação consciente.

Atualizado em: julho 21, 2025